- Muallif Henry Conors [email protected].

- Public 2024-02-12 14:16.

- Oxirgi o'zgartirilgan 2025-01-23 09:29.

Jamlashlaringizni ko'paytirish uchun turli xil moliyaviy vositalar mavjud. Eng mashhur va talab qilinadiganlardan biri obligatsiyalardir. Bu shunchalik keng tushunchaki, ko'pchilik uchun unga aniq ta'rif berish qiyin. Va agar biz obligatsiyalar turlari haqida gapiradigan bo'lsak, unda umuman olganda, kam odam ish bo'yicha biror narsa ayta oladi. Va uni tuzatish kerak.

Umumiy ma'lumot

Birinchidan, keling, atamashunoslikdan voz kechaylik. Obligatsiya nima? Bu uning egasi (aka qarz beruvchi) va uni bergan shaxs (qarz oluvchi) o'rtasidagi kredit munosabatlarini tasdiqlash uchun xizmat qiluvchi qarz qimmatli qog'ozi. Rossiya qonunchiligi bu haqda nima deydi? U obligatsiyani emitentdan ma'lum bir muddat ichida nominal qiymatini va uning ma'lum foizini olish huquqini ta'minlovchi emissiyaviy qimmatli qog'oz sifatida belgilaydi. Garchi obligatsiyalar egasining boshqa mulkiy huquqlarini ham nazarda tutishi mumkin, agar bu Rossiya Federatsiyasida amaldagi qonun hujjatlariga zid bo'lmasa. Shuning uchun bu qimmatli qog'ozlar qarzdirikkita asosiy komponentga ega guvohliklar:

- Obligatsiya egasiga ma'lum muddat oxirida old tomonda ko'rsatilgan miqdorni to'lash majburiyati.

- Nominal qiymatining foizi yoki boshqa mulk ekvivalenti koʻrinishida maʼlum qatʼiy daromadni taʼminlash boʻyicha kelishuv.

Ushbu xususiyatlar tufayli obligatsiya quyidagicha hisoblanadi:

- Emitentning vekseli.

- Tashkilotlar va fuqarolarning mablagʻlarini tejash, shuningdek daromad olish shakli.

- Aksiyadorlik jamiyatlaridan investitsiyalarni moliyalashtirish manbasi.

Maxsus lahzalar

Obligatsiyalarni sotib olish quyidagilar bilan birga keladi:

- Investor va emitent o'rtasida kredit munosabatlarini o'rnatish. Boshqacha qilib aytganda, obligatsiyani sotib olgan shaxs birgalikda egalik qilmaydi, faqat kreditor sifatida ishlaydi. Va olingan daromadning ma'lum qismini talab qilishi mumkin.

- Qimmatli qog'ozni muomalaga chiqarish uchun belgilangan muddat bor. Yaroqlilik muddati tugagandan so'ng, u o'chadi. Bu jarayon emitent tomonidan qimmatli qog‘ozni nominal qiymati bo‘yicha sotib olishni o‘z ichiga oladi.

- Oligatsiyalar daromad olishda aktsiyalardan ustun turadi. Ular bo'yicha birinchi navbatda foizlar to'lanadi va shundan keyingina dividendlar olinadi.

- Korxona tugatilayotganda obligatsiya egasi oʻz talablarini birinchi navbatda qanoatlantirish huquqiga ega. Ya'ni, u hatto aktsiyadorlarga nisbatan ham eng yuqori ustunlikka ega.

- Va menejment haqida bir oz. Aktsiyalar mulkka egalik huquqidir. Ular huquq beradiularning egalari kompaniyani boshqarishda ishtirok etishlari. Holbuki obligatsiyalar kredit vositasidir. Shuning uchun ular bunday huquqni bermaydilar.

Qanday turdagi obligatsiyalar mavjud

Ularning xilma-xilligi juda katta. Firmalar va hatto butun davlatlar har xil turdagi va turdagi obligatsiyalar chiqarishi mumkin. Qaysi tasnif belgisi asos qilib olinishiga qarab, turli qimmatli qog'ozlar ajratiladi. Keling, birinchi navbatda mulkni taqdim etish usuliga asoslangan vaziyatni ko'rib chiqaylik:

- Ipoteka obligatsiyalari. Jismoniy aktivlar yoki boshqa qimmatli qog'ozlar bilan ta'minlangan.

- Kafolatlanmagan obligatsiyalar. Depozit talab qilinmaydi.

Shu bilan birga, ular faoliyatning tanlangan yo'nalishiga bog'liq bo'lgan boshqa ko'plab turlarga bo'linadi. Shu bilan birga, xavf-xatarlarga bog'liqligini yodda tutish kerak. Shu asosda obligatsiyalarning ayrim turlari ham ajratiladi. Shuningdek, qimmatli qog'ozlar muomalasining tabiati haqida ham unutmaslik kerak. Ammo keling, hamma narsani tartibda gaplashaylik.

Ipoteka obligatsiyalari

Ularni chiqarish texnologiyasi shunday koʻrinadi. Tashkilot bitta ipoteka beradi, unga barcha mol-mulk beriladi. U ishonchli kompaniyada saqlanadi. Bunday holda, mulkning butun qiymati ma'lum miqdordagi obligatsiyalarga bo'linadi. Ular jismoniy va yuridik shaxslar tomonidan sotib olinadi. Ishonchli kompaniya barcha investorlar nomidan ishlaydi va ularning manfaatlariga rioya etilishining kafolati hisoblanadi. U barcha kreditorlarning ishonchli vakili sifatida ishlaydi. Moliyaviy ishlarni nazorat qiladikompaniyaning pozitsiyasi va uning faoliyati, aylanma mablag'lar, kapitalning holati va boshqa parametrlar, zarurat tug'ilganda, investorlar manfaatlarini himoya qilish uchun barcha zarur choralarni o'z vaqtida ko'rish. Ishonchli kompaniyaning xizmatlari obligatsiyalarni chiqargan tashkilot tomonidan to'lanadi. Ularning munosabatlari shartnoma (shartnoma) bilan tartibga solinadi, bu erda barcha shartlar paydo bo'ladi. Ipoteka obligatsiyalari uch turga bo'linadi. Alohida daqiqalarning o'ziga xos xususiyatlariga qarab, ular:

- Birinchi ipoteka. Ular shu paytgacha tashkilot tomonidan qimmatli qog'ozlar taklif qilinmagan hollarda chiqariladi. Xususiyat - jismoniy aktivlar bilan haqiqiy xavfsizlik mavjudligi. Bu garov bilan bog'liq bo'lgan barcha mulkni tavsiflaydi. Uni baholash uchun mutaxassislar taklif etiladi. Bu turdagi obligatsiyalar birinchi navbatda toʻlanadi.

- Umumiy ipoteka. Ikkilamchi mulk garovi ostida berilgan. Ha, aktivlar bir nechta masalalar uchun garov sifatida xizmat qilishi mumkin. Ammo bular 1-bandda ko'rib chiqilganlarga nisbatan ikkinchi o'rinda turadi. Garchi ular boshqa kreditorlarning talablaridan oldinda.

- Qimmatli qog'ozlar bilan ta'minlangan obligatsiyalar. Bu variant boshqa moliyaviy vositalar bilan garov mavjudligini nazarda tutadi. Masalan, emitent tuzilmaga tegishli bo'lgan boshqa tashkilotning qimmatli qog'ozlari.

Ta'minlanmagan obligatsiyalar

Ular bevosita qarz majburiyatlaridir. Biroq, hech qanday garov taqdim etilmaydi. Ularning egalarining talablari boshqa kreditorlar bilan tengdir. Aslida, ularni qo'llab-quvvatlashkompaniyaning to'lov qobiliyati. Garchi bu holatda garov ta'minlanmagan bo'lsa-da, investorlar hali ham himoyalangan. Shunday qilib, masalan, amaliyot keng tarqalgan bo'lib, unga ko'ra, mulkni garovga berishni taqiqlash to'g'risidagi band nazarda tutilgan. Shunday qilib, ehtiyoj paydo bo'lganda, siz investitsiya qilingan mablag'larni qaytarishingiz mumkin bo'lgan aktivlar paydo bo'ladi. Garchi bu yagona himoya maqolasi bo'lmasa ham. Bunday turdagi qimmatli qog'ozlar mavjud:

- Moddiy aktivlar bilan ta'minlanmagan obligatsiyalar. Emitentning vijdonliligi kafolat sifatida xizmat qiladi.

- Muayyan daromad uchun obligatsiyalar. Bunday holda, qimmatli qog'ozlar ma'lum bir holatda olingan foyda hisobiga sotib olinadi.

- Investitsiya loyihasi uchun obligatsiyalar. Qabul qilingan barcha mablag'lar ma'lum bir rivojlanishni amalga oshirishga, ustaxona qurishga, faoliyatni kengaytirishga va mablag'larni yangilashga yo'n altiriladi. Loyihadan tushgan mablagʻ qimmatli qogʻozlarni qaytarish uchun ishlatiladi.

- Kafolatlangan obligatsiyalar. Bu qimmatli qog'ozlar, garchi garov bilan ta'minlanmagan bo'lsa-da, uchinchi shaxslar tomonidan kafolatlangan.

- Oʻtkazilgan yoki taqsimlangan majburiyatga ega obligatsiyalar. Bunday holda, majburiyatlar uchinchi kompaniyalarga o'tkaziladi yoki emitent bilan bo'linadi.

- Sugʻurtalangan obligatsiyalar. Ularning kuchi majburiyatlarni bajarishda muayyan qiyinchiliklarni bashorat qilishdir. Shuning uchun qimmatli qog'ozlar sug'urta kompaniyasi tomonidan ta'minlanadi.

- Keraksiz obligatsiyalar. Spekulyatsiya uchun ishlatiladigan qimmatli qog'ozlar.

Shuni yodda tutish kerakki, rusqonun hujjatlari ta'minlanmagan obligatsiyalarni chiqarishga cheklovni belgilaydi.

Daromad olish va muomaladagi xilma-xillik

Biz obligatsiyalar turlarini ko'rib chiqishda davom etamiz. Daromad qanday olinishiga qarab taqsimlang:

- Kupon obligatsiyalari. Ularning xususiyatlari qanday? Bu chiqarilganda kupon bilan birga keladigan qimmatli qog'ozlar. Bu foiz stavkasi va toʻlov sanasini koʻrsatadigan kesilgan kupon.

- Chigirmali obligatsiyalar. Bu foiz to'lamaydigan qimmatli qog'ozlardir. Ammo daromad haqida nima deyish mumkin? Foyda egasi obligatsiyani chegirma bilan, ya'ni nominaldan past narxda sotishi tufayli olinadi. Lekin toʻlov belgilangan narxda.

- Foydali obligatsiyalar. Bu alohida xilma-xillik. Bunday holda, foiz daromadi faqat foyda olingan hollarda to'lanadi. Korporativ obligatsiyalar ko'pincha shu tamoyilga asoslanadi.

Muolajaning tabiati haqida nima deyish mumkin? Unga qarab oddiy va konvertatsiya qilinadigan obligatsiyalar farqlanadi. Ularning orasidagi farq nima? Va u shunday:

- Oddiy obligatsiyalar. Bular aktsiyalarga yoki boshqa moliyaviy vositalarga konvertatsiya qilish huquqisiz chiqarilgan qimmatli qog'ozlardir.

- Konvertatsiya qilinadigan obligatsiyalar. Ular oʻz egasiga ularni belgilangan narxda oddiy aksiyalarga almashtirish huquqini beradi.

Emitentga qarab turlar xilma-xilligi haqida

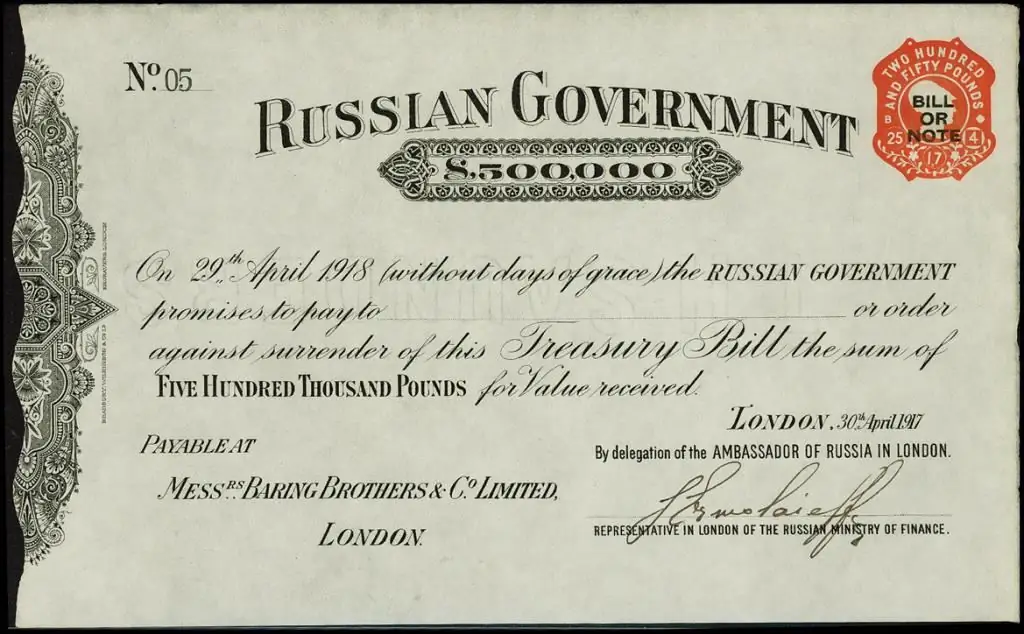

Qimmatli qog'ozlarni kim chiqarganligi juda muhim, chunki bundanbu asboblar to'plami qanchalik xavfli ekanligiga bog'liq. Hammasi bo'lib to'rtta tur mavjud: munitsipal, davlat, korporativ va xalqaro. Birinchi qimmatli qog'ozlar mahalliy hokimiyat organlari tomonidan chiqariladi. Davlat hukumati davlatlari. Korporativ obligatsiyalar - tijorat tuzilmalari tomonidan, masalan, aktsiyadorlik jamiyati, kompaniya va boshqalar. Xalqaro qimmatli qog'ozlar esa tashqaridan chiqarilgan qimmatli qog'ozlardir.

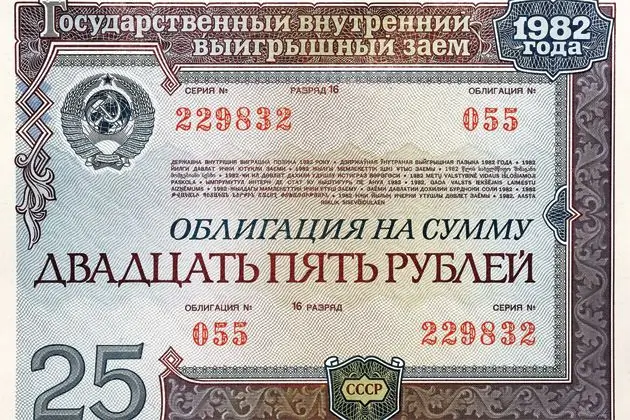

Obligatsiyalar bozori ushbu barcha turlar bilan keng tarqalgan. Muayyan daqiqalar mavjud bo'lsa-da. Masalan, davlat obligatsiyalari tashqi va ichki bo'lishi mumkin. Birinchi holda, ular xorijiy davlatlar, tijorat tuzilmalari va fuqarolarga qaratilgan. Holbuki, ichki ishlar faqat tashkilot va ichidagi odamlarga qaratilgan. Bunga misol qilib, SSSR obligatsiyalarini keltirish mumkin, ular mamlakat hali mavjud bo'lgan paytda fuqarolar tomonidan ommaviy ravishda sotib olingan. Bu mablag' ajratish usullaridan biri edi. To'g'ri, bu ixtiyoriy-majburiy asosda amalga oshirilganini ta'kidlash kerak. Qolaversa, davlatning aholi oldidagi qarzlari hech qachon to‘lanmagan. Garchi bundan istisno mavjud bo'lsa-da, ya'ni SSSRning 1971 va 1982 yillardagi obligatsiyalari. Bu ish eski bo'lsa-da, keling, zamonaviyroq narsa haqida gapiraylik.

Davlat obligatsiyalari haqida

Ular tashqi va ichki bo'lishi mumkin. Birinchilari oddiy oddiy odam uchun unchalik qiziq emas, lekin ikkinchisi … Ko'pincha ular jismoniy shaxslar uchun obligatsiyalar sifatida chiqariladi. Ular ikkita muammoni hal qilish uchun mo'ljallangan:

- Bu yerda va hozir rublda pul olish imkoniyatlari.

- Ishlab oling va/yoki unga qarshi kurashinginflyatsiya jarayonlari va oddiy fuqarolar jamg'armalarining qadrsizlanishi.

Aytgancha, qimmatli qog'ozlarni darhol sotib olish tavsiya etilmaydi. Haqiqat shundaki, ular ko'pincha keyinchalik narxga tushadi. Va bu kelajakda ko'proq pul olish imkonini beradi. Ammo agar federal ssuda obligatsiyalarini sotib olish istagi bo'lsa, depozitariy xizmatlari pullik ekanligini unutmaslik kerak, bundan tashqari, soliqlar hali ham mavjud. Qimmatli qog'ozlarni sotib olayotganda ushbu omillarning barchasini hisobga olish kerak. Umuman olganda, obligatsiyalarni sotib olish chiqarilgandan so'ng darhol amalga oshirilishi mumkin. Yoki inqirozli voqealar va sanksiyalar fonida kimdir asabini yo'qotmaguncha kutishingiz mumkin va u o'z qimmatli qog'ozlarini bozordan ancha arzonroqqa sotadi. Ammo bu sodir bo'lmasligi mumkin, keyin pulingizni investitsiya qilish foydali bo'lmaydi. Federal kredit obligatsiyalari juda xavfli bo'lmasa ham, ular bilan operatsiyalar butunlay istalmagan natijalarga olib kelishi mumkin. Inflyatsiyaning keskin o'sishi kabi turli muammolar haqida unutmasligimiz kerak.

Qimmatli qog'ozlar bilan qayerda savdo qilish kerak

Bu aniq emas, lekin sizga joy kerak - bu obligatsiyalar bozori. U erga qanday borish kerak - bu butunlay boshqacha savol. Buni bir necha usul bilan amalga oshirish mumkin. Siz g'ildirakni qayta ixtiro qilishingiz va tasdiqlangan yo'lni bosib o'tishingiz va bank obligatsiyalarini sotib olishingiz shart emas. Qayerda? Ha, xuddi shu moliya institutlaridan va sotib oling! Yaxshiyamki, dastlabki narx o'n ming rubldan boshlanadi. Agar valyutani investitsiya qilish istagi bo'lsa, unda bu variant uchun taklif mavjud. Demak, obligatsiyalarni sotib olish elita uchun emas.

QachonAgar sizda kamida bir necha million rubl bo'lsa, siz davlat obligatsiyalari haqida o'ylashni boshlashingiz mumkin. Nega faqat bu holatda? Haqiqat shundaki, agar siz ichki kreditning davlat obligatsiyalariga e'tibor qaratsangiz, ularni saqlash juda qimmat ekanligini bilishingiz kerak. Ularni sotib olish va saqlash uchun belgilangan to'lovni talab qiladigan depozitariylar qo'llaniladi. Qimmatli qog'ozlardan foyda olish uchun siz ularning etarliligiga ishonch hosil qilishingiz kerak. Chunki zarracha ishlash daromaddan ko'ra ko'proq yo'qotishdir. Shu bilan bir qatorda, ishonchli boshqaruv printsipi asosida qurilgan turli xil investitsiya fondlari, to'siqlar va boshqa shunga o'xshash investitsiya fondlarini ko'rib chiqishingiz mumkin. Agar bu allaqachon o'tgan bosqich bo'lsa, unda malakali investorning maqomi haqida o'ylash kerak. Bu sizga toʻliq kuch bilan aylanish imkonini beradi.

Vaqt haqida

Va bir muhim jihat aytilmagan. Ya'ni, obligatsiyalarning muddati qanday. Bu erda bir nechta qiziqarli fikrlar mavjud, ammo biz eng keng tarqalgan variantlarga e'tibor qaratamiz:

- Qisqa muddatli obligatsiyalar. Ularning to'lash muddati besh yilgacha.

- Oʻrta muddatli obligatsiyalar. Ularning to'lash muddati besh yildan o'n yilgacha.

- Uzoq muddatli obligatsiyalar. Ularning to'lash muddati o'ndan o'ttiz yilgacha.

Odatda muddat qancha uzun boʻlsa, foiz shunchalik yuqori boʻladi. Hammasi shu. Ishlaringizga omad.